27.05.2022

Buy Now Pay Later, una formula in crescita esponenziale

27.05.2022

Buy Now Pay Later, una formula in crescita esponenziale

Il “compra ora, paghi dopo” si sta affermando anche nel nostro Paese, grazie alla semplicità e alla flessibilità garantita negli acquisti online

Buy Now Pay Later, ovvero in italiano “compra ora, paghi dopo”: una formula che promette di rivoluzionare il mondo dell’e-commerce, visto che questo sistema sta prendendo piede con grande velocità in tutto il mondo, Italia compresa.

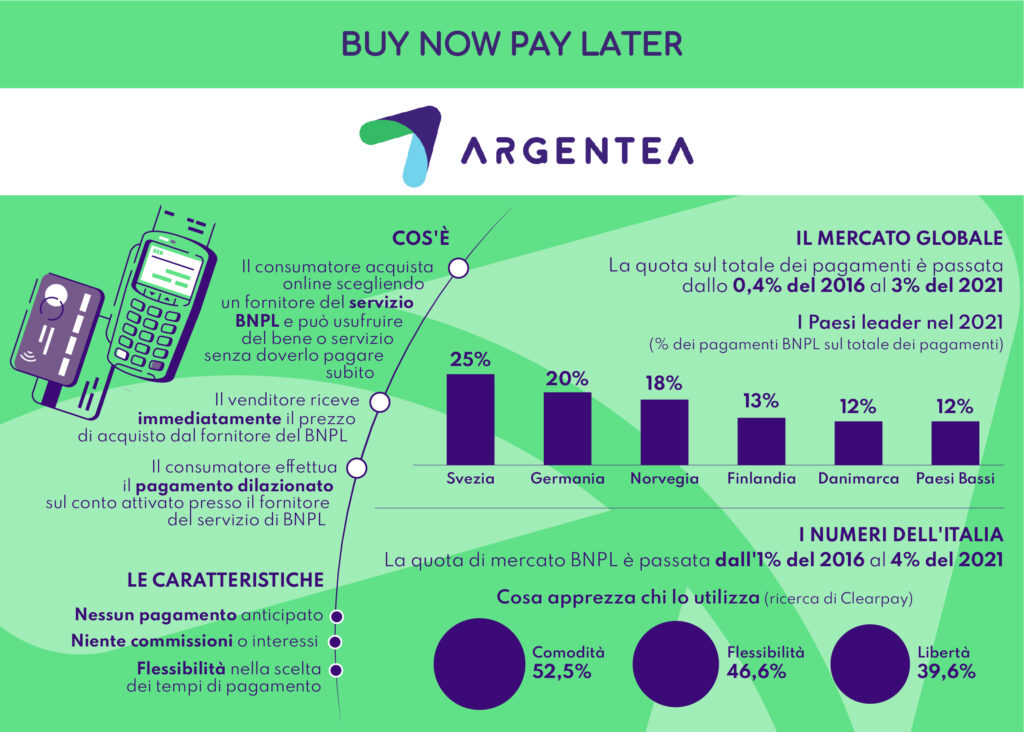

Di cosa si tratta? L’acronimo BNPL comprende forme di dilazione dei pagamenti (principalmente online, ma in alcuni casi anche offline) a breve termine, offerte da aziende specializzate che gestiscono l’operazione per conto dei commercianti.

I finanziamenti solitamente sono privi di interesse e la formula garantisce un doppio vantaggio: da un lato i venditori riescono a prevenire l’abbandono dei carrelli, dall’altro i consumatori hanno l’opportunità di dilazionare la spesa nel tempo.

Il BPNL presenta alcune caratteristiche differenti dal più tradizionale credito al consumo. Quest’ultimo può essere erogato solo da banche o finanziarie, presenta tassi di interesse (seppur meno elevati di altre forme di finanziamento a più lungo termine), prevede alcune garanzie da parte del richiedente (come il possesso di un reddito e di un conto corrente) ed è finalizzato soprattutto all’acquisto di beni con un certo valore commerciale.

Buy Now Pay Later invece è una formula molto più snella e veloce, gratuita per l’acquirente e tagliata su misura per “scontrini” relativamente bassi (secondo gli studi, l’importo medio varia da 150 a 250 euro). Notevole è anche la flessibilità offerta: molti operatori permettono all’utente di scegliere come dilazionare il pagamento, se in un’unica soluzione o in più tranche. Queste opzioni non incidono sui tempi d’incasso dell’esercente, che ottiene l’accredito immediato della somma.

Grazie a tutte queste caratteristiche, il mercato BPNL è in forte espansione, spinto anche dal boom generale dello shopping online. Secondo un dossier pubblicato da Statista, nel 2016 le piattaforme operanti in questo campo costituivano lo 0,4% dei pagamenti a livello globale, mentre nel 2021 erano già arrivate al 3%, con movimenti di merci del valore di oltre 70 miliardi. La quota di mercato varia notevolmente da area a area, con Europa del Nord decisamente più avanti: a fine 2021 il BPNL valeva un quarto del totale dei pagamenti in Svezia e circa il 20% in Germania. Completa il podio la Norvegia (18%).

E in Italia? Nel nostro Paese il “compra ora, paghi dopo” è sbarcato più tardi, ma sta crescendo su ottimi ritmi: la quota sul totale dei pagamenti è passata dall’1% del 2016 al 4% del 2021. I principali fornitori in Italia sono Scalapay, Soisy e Pagolight mentre a livello mondiale domina Klarna (Svezia), con numeri impressionanti: 90 milioni di utenti attivi e volumi generati per oltre 53 miliardi di dollari.